发布时间:2023-02-01

一、资金面情况

1月,央行开展逆回购操作35460亿元,MLF投放7790亿元;逆回购到期30470亿元,MLF到期7000亿元,共实现净投放5780亿元。

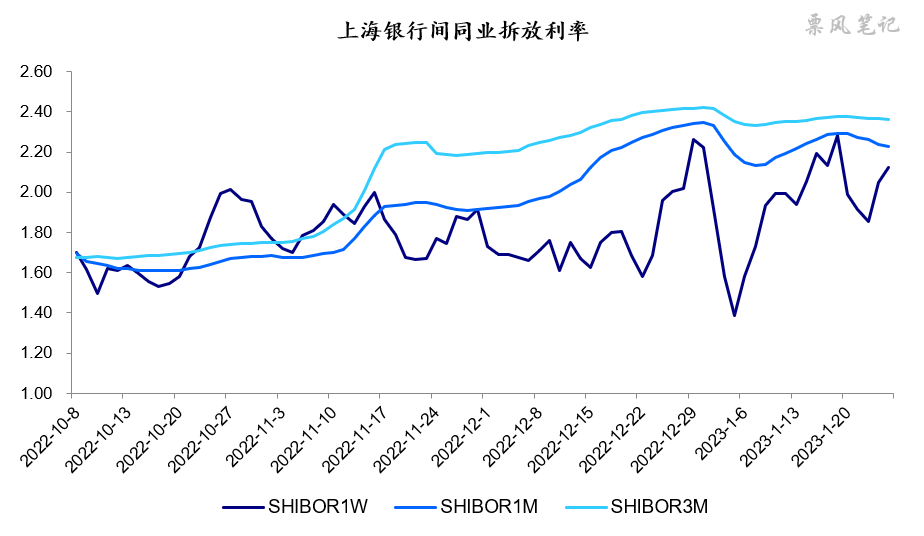

1月,伴随疫情感染高峰过去,经济向好预期进一步增强,资金利率中枢有所上移,7天SHIBOR利率来到7天逆回购利率2.0%附近。

二、票据市场行情

1. 票据市场规模

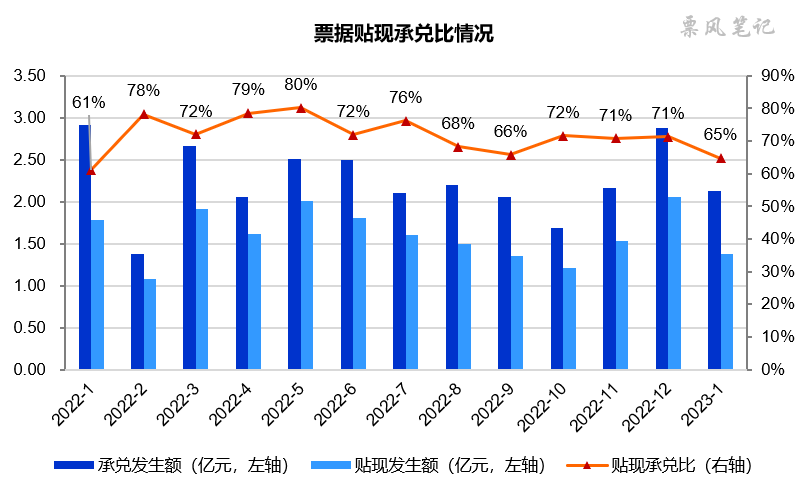

1月,票据市场承兑发生额约为2.1万亿,贴现发生额约为1.4万亿,贴现承兑比约为65%左右,较去年12月下降明显,但仍高于去年1月。

2. 票据利率

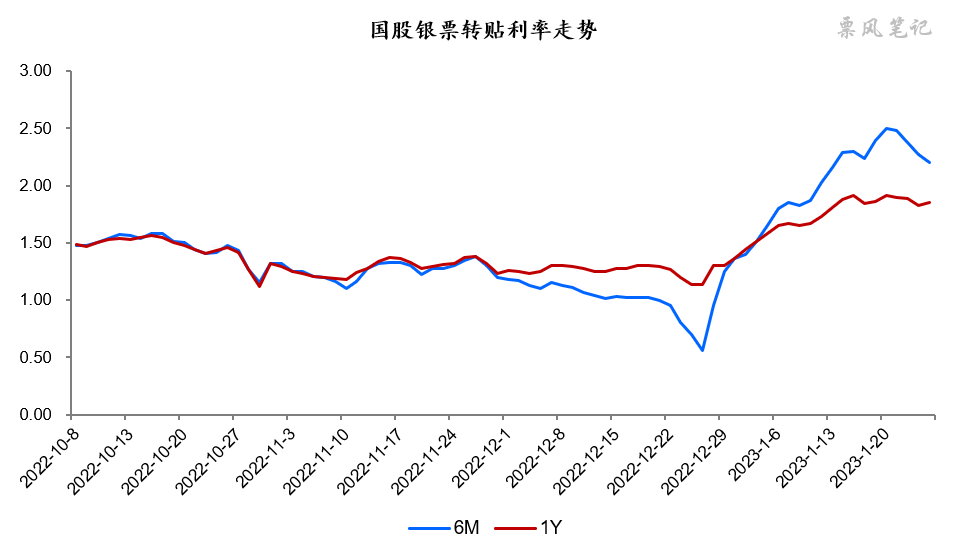

1月,在众人的迟疑中,疫情感染高峰快速过去,市场进入强预期实现阶段,票据利率出现单边大幅上行,直至月末春节后才有所调整。足年国股转贴现利率由月初的1.44%最高升至1.90%,6个月国股由月初的1.40%最高升至2.46%,票据短期与长期利率出现倒挂。

三、票据相关资产收益率比较

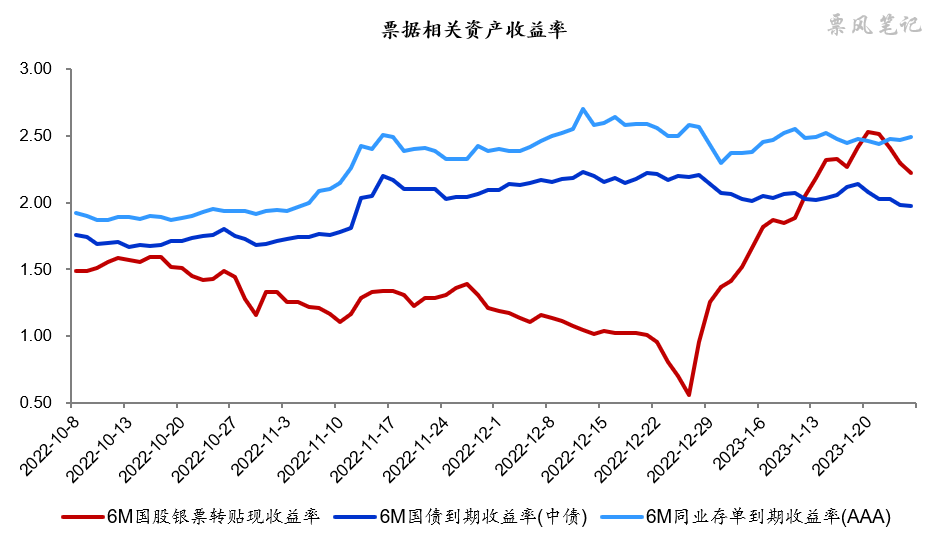

1月,6个月国债、同业存单到期收益率小幅波动,国股银票则大幅上行,分别较上月末变化-10BP、19BP、86BP。1月,票据利率单边上行甚至一度突破同业存单利率,月末回到国债与同业存单利率中间的位置,月末票据与国债的利差为25BP,票据与同业存单的利差为-27BP。

四、票据市场预判

1月,在新冠感染高峰过后,经济活动快速恢复,制造业PMI、非制造业PMI和综合PMI分别为50.1%、54.4%和52.9%,均较22年12月显著上升,并重回扩张区间,经济景气水平有所回升。

如果说22年12月是“弱现实,强预期”阶段,今年1月份以来就是“强预期”的兑现阶段,问题是经济究竟能改善到什么程度?就目前情况来看,服务业会得到显著改善,但房地产市场似乎并没有什么积极信号,据悉,2023年1月,TOP100房企销总额为4223.3亿元,同比下降31.7%,房地产市场依旧十分低迷。

展望2023年,经济进入自我验证阶段,个人对今年经济增长偏谨慎乐观,即使按目前市场一致预期5.5%计算,2022-2023年两年的复合增长率也仅为4.2%,较过去也明显下降。中长期来看,票据利率大方向应该还是向下,2月份可能会是一个迷茫期,6个月国股银票转贴现利率预计在1.90%-2.40%之间波动。

–

往期相关文章(点击进入):

–

文章来源于票风笔记,未经同意不得转载