发布时间:2022-08-13

前言:

2022年7月13日,央行发布2022年7月社融与信贷数据,数据着实有些不忍直视。7月,社会融资规模增量7561亿元,预期13000亿元,前值51700亿元;贷款数据更是惨不忍睹,住户和企业贷款双双低迷,剔除票据融资后的企业贷款甚至为负增长。

一、7月信贷大幅转弱

2022年7月,人民币贷款增加6790亿元,同比少增4042亿元。人民币境内贷款分为3项:住户贷款、企(事)业单位贷款、非银行业金融机构贷款,他们7月贷款新增情况如下:

(1)住户贷款

7月,住户贷款增加1217亿元,其中,短期贷款减少269亿元,中长期贷款增加1486亿元;新增住户贷款较6月出现大幅下滑,这与7月房地产销售依然低迷相对应,居民房贷需求依然低迷。

(2)企(事)业单位贷款

7月,企(事)业单位贷款增加2877亿元,其中,短期贷款减少3546亿元,中长期贷款增加3459亿元,票据融资增加3136亿元。剔除票据融资后的企业贷款下降259亿元,已经是负增长。这次企业贷款的下降幅度有点超预期,甚至比受疫情严重影响的4月份还要糟糕。新增企业短期贷款和长期贷款回落,票据融资再次高增长,反映银行银行信贷投放不足,不得以用票据充信贷规模。

(3)非银行业金融机构贷款

7月,非银行业金融机构贷款增加1476亿元。

(4)2022年以来贷款分项数据

作为对照,大家可以看看今年1-7月的各项贷款新增数据,新增住户贷款一直不太稳定,7月环比出现大幅下降;新增企业贷款断崖式下降,不是票据融资撑着,已经负增长了。

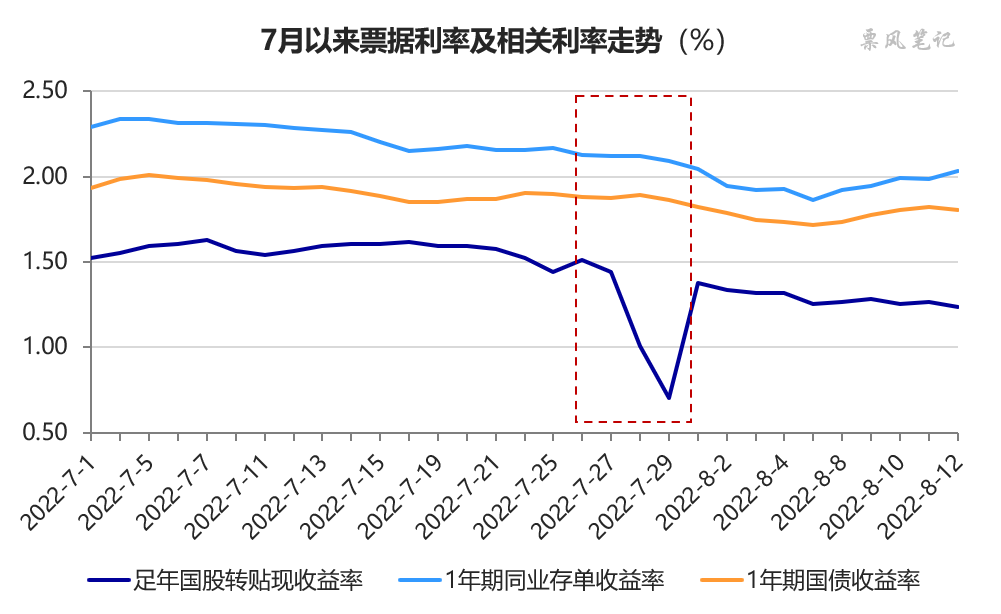

二、票据利率早有预示

从7月月末票据利率跳水的行情来看,就已经预示着7月信贷数据不容乐观,虽然已经有心理准备了,但贷款下降幅度还是有点超预期。当前票据利率不仅远低于同风险的同业存单,甚至比近乎无风险的国债还要低不少,票据已经脱离了他的资产属性。票据利率已经连续4个月低于国债利率运行,见证历史了,票据的信贷属性可能到了不得不调整的时候。

三、闲谈

目前来看,经济形势还很严峻,稳经济的政策仍然需要加大马力。稳定房地产市场是重中之重,在近几个月各地出台一系列鼓励政策后,房贷利率也是一降再降,然而房地产市场并没有什么起色。现在面临更大的问题在于居民、企业预期的进一步走弱,会导致居民、企业进一步降低消费、投资,陷入预期自我实现的死循环。稳经济,扭转预期是关键,而扭转预期需要超预期的刺激政策,不过说实话,掣肘的东西太多了,很多目标之间存在冲突,几乎无解。

经济高速增长期已经过去,像过去那样通过逆周期调节拉高经济增速,短期的收益抵不过长期可能的损失。没办法,从前透支的经济潜力,总得有人来承担,一代人有一代人的使命。

–

往期相关文章(点击进入):

文章来源于公众号票风笔记,未经同意不得转载