发布时间:2023-11-24

前言

近日,拟科创板IPO企业深圳市尚水智能股份有限公司发布公告,就此前上交所问询的问题进行回复,其中含有对比亚迪电子债权凭证(迪链)的列报、选择原因、坏账计提、会计处理的说明,让我们得以一窥迪链的真实使用情况。

01问询

根据申报材料:公司客户比亚迪供应链通过迪链供应链票据支付货款,该类供应链票据实质为数字化应收账款债权凭证,且公司即以收取合同现金流量为目的又以出售为目标,因此公司将比亚迪供应链票据列报在“应收款项融资”科目;背书转让的迪链终止确认,未终止确认的迪链票据未计提坏账准备。

请发行人说明:应收款项融资科目中,迪链凭证的期末余额,迪链凭证报告期各年分别的兑付周期,选择迪链结算的原因;公司收到迪链凭证后用于持有到期、采购支付、融资的比例,用于融资的成本;对已背书转让的迪链凭证终止确认的原因、依据,未终止确认的迪链凭证未计提坏账准备的合理性;结合公司迪链凭证持有目的,说明相关会计处理是否符合《企业会计准则》的规定;报告期各期末发行人已终止、未到期的迪链凭证余额。

02回复

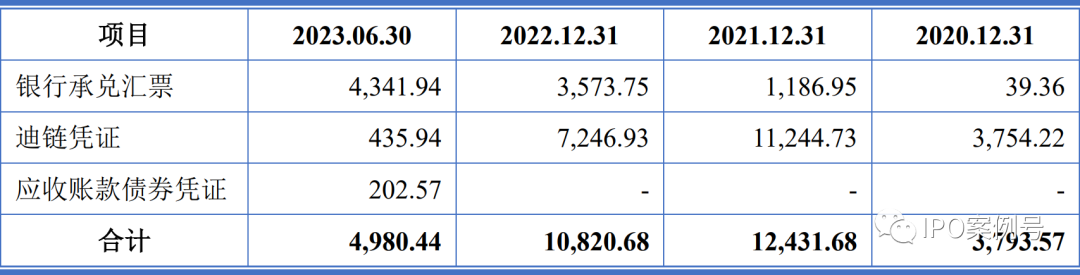

1、应收款项融资科目中,迪链凭证的期末余额,迪链凭证报告期各年分别的兑付周期,选择迪链结算的原因报告期各期末,公司应收款项融资科目中迪链凭证余额情况如下:

报告期各期末,公司应收款项融资科目中迪链凭证余额分别为3,754.22万元、11,244.73万元、7,246.93万元和435.94万元。报告期内,公司收到的迪链凭证兑付周期一般为6个月(从开具日至到期日)。报告期内,公司收到的迪链凭证均于到期日及时兑付。

迪链金融信息平台是比亚迪及其成员企业指定的金融信息服务平台,迪链凭证是付款人根据平台业务办理规则成功签发的、显示基础合同项下付款人与基础合同交易对方之间债权债务关系的电子记录凭证。

2018年开始比亚迪向供应商全面推行迪链金融信息平台,发行人为了和比亚迪保持长期稳定的合作关系、实现高效便捷的销售结算,成为迪链金融信息平台的成员企业,选择与比亚迪实行迪链结算。

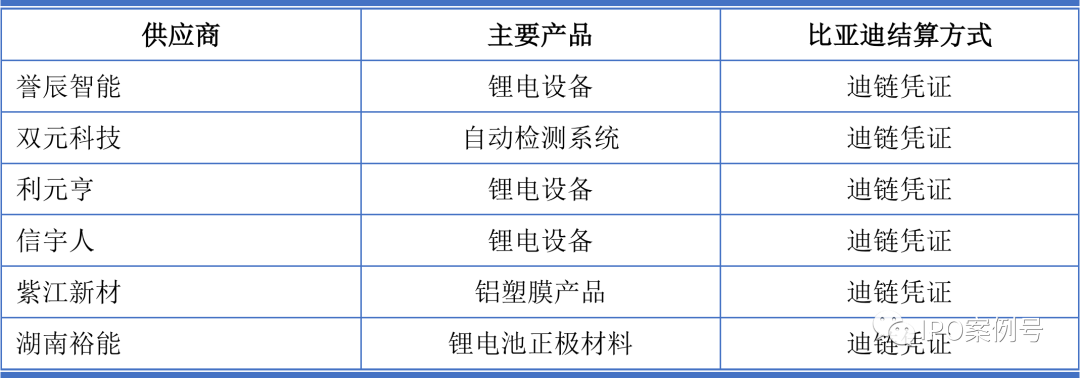

根据公开信息整理,比亚迪对其他供应商亦采用迪链方式进行结算,具体情况如下:

2、公司收到迪链凭证后用于持有到期、采购支付、融资的比例,用于融资的成本

(1)公司收到迪链凭证后用于持有到期、采购支付、融资的比例

公司收到迪链凭证后用于持有到期、采购支付、融资的情况如下:

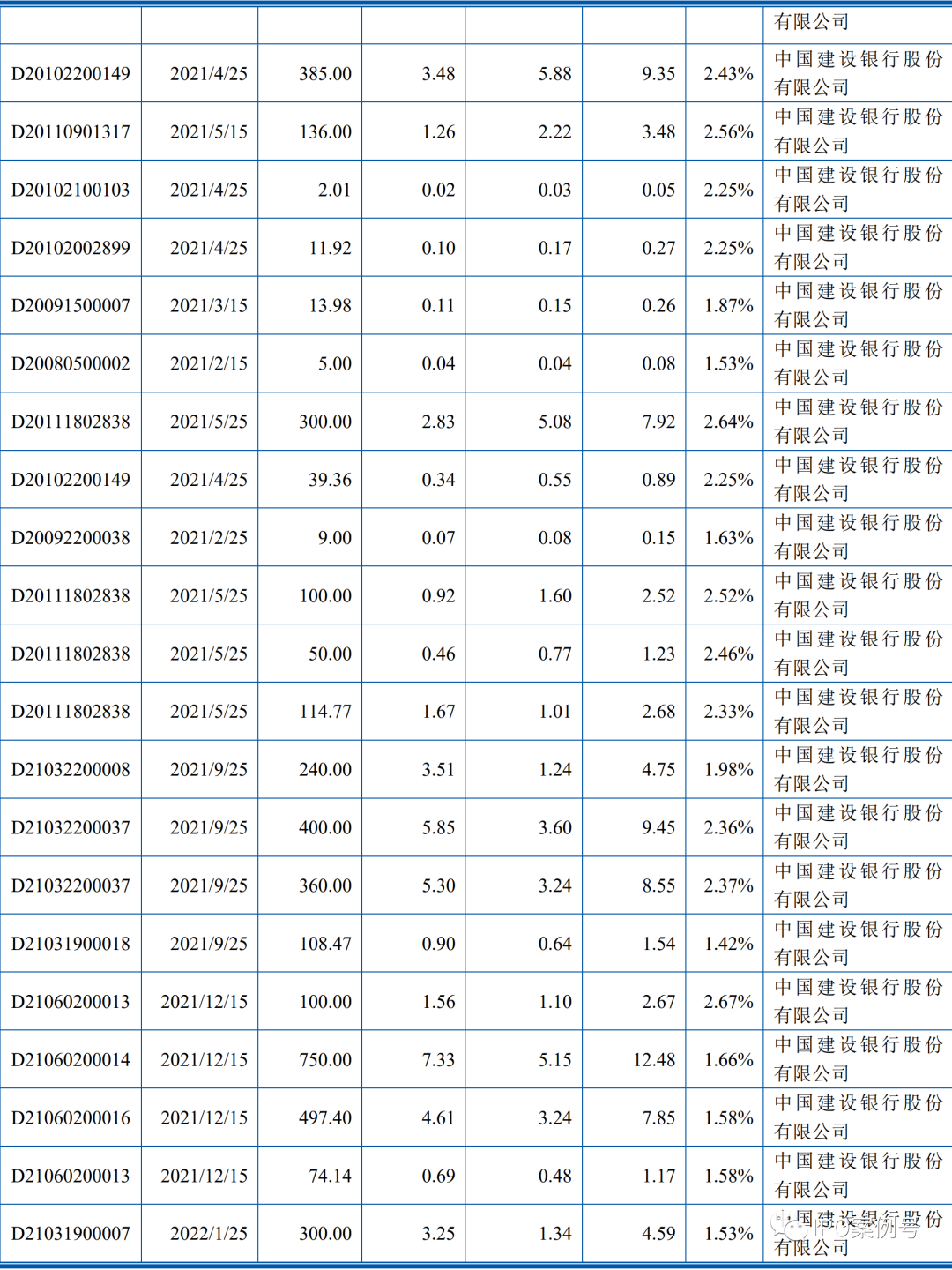

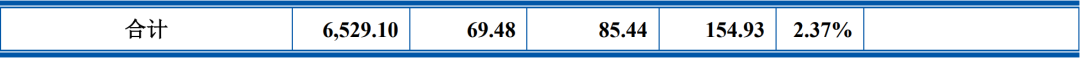

(2)用于融资的成本报告期内,发行人用于融资的迪链凭证如下:

发行人迪链凭证融资成本与迪链凭证期限正相关,迪链到期日期越近融资成本越低,报告期内发行人迪链融资共计6,529.10万元,支付融资利息154.93万元,融资成本2.37%,综合融资成本较低。

3、对已背书转让的迪链凭证终止确认的原因、依据,未终止确认的迪链凭证未计提坏账准备的合理性

(1)对已背书转让的迪链凭证终止确认的原因、依据

根据《企业会计类2号》的相关规定,如果一项金融资产对外“出售”但并未终止确认,意味着企业仍将通过收取该金融资产存续期内合同现金流量的方式实现经济利益,该种业务模式不满足“通过持有并出售金融资产产生整体回报”的情形。因此,金融资产管理业务模式中“出售”,应当是满足会计终止确认条件下的金融资产出售行为。

根据尚水智能公司与供应商签订的《迪链供应链信息平台应收账款转让协议》第7.2约定,“双方同意,应收账款的转让为无追索权转让,如应收账款到期未能得到偿付,或出现应收账款项下基础交易所对应的基础合同有关的任何纠纷,受让人对转单人或转单人的前手(如有)不具有追索权,转单人亦无义务对应收账款项下债权的实现提供任何保证。自受让人签收应收账款转让时起,基础合同项下转单人对受让人的债务中与受让人签收的应付账款转让中等值金额的部分相抵销”,据此尚水智能将迪链转让给供应商后,不再承担与该票据相关的义务,应当终止确认该票据。

(2)未终止确认的迪链凭证未计提坏账准备的合理性

公司通过比较金融工具在资产负债表日发生违约的风险与在初始确认日发生违约的风险,确定金融工具预计存续期内发生违约风险的相对变化,以评估金融工具的信用风险自初始确认后是否已显著增加。对于在单项工具层面无法以合理成本获得关于信用风险显著增加的充分证据的金融工具,公司以组合为基础考虑评估信用风险是否显著增加。若公司判断金融工具在资产负债表日只具有较低的信用风险,则假定该金融工具的信用风险自初始确认后并未显著增加。

报告期内,公司未出现迪链票据到期无法兑付的情形以及因迪链违约遭受坏账损失;同时,根据比亚迪公布的比亚迪信用评级报告,报告期内“比亚迪股份有限公司及其债券的信用状况维持AAA的评级,评级展望为稳定”,因此,公司认为迪链的信用等级较高,故对迪链票据未计提坏账准备。

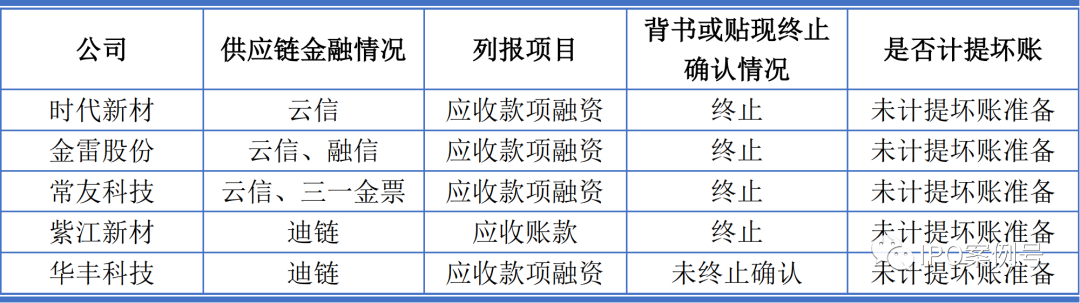

经查询可比公司关于供应链金融信息的会计处理,发行人迪链票据的会计处理与可比公司无重大差异,具体如下:

由上表可知,时代新材、金雷股份、常友科技、华丰科技对云信、三一金票迪链等将供应链金融债权分类为以公允价值计量且其变动计入其他综合收益的金融资产,作为应收款项融资列报,且均未计提坏账准备。根据紫江新材公开材料信息披露,紫江新材收到的迪链在兑付前均未背书或贴现,因此紫江新材收到的迪链以获取合同现金流为主要目的,将迪链列报为应收账款,且未计提坏账准备。

4、结合公司迪链凭证持有目的,说明相关会计处理是否符合《企业会计准则》的规定

迪链平台是比亚迪股份有限公司及其下属企业指定的供应链金融信息服务平台开具的供应链融资信用凭证,凭证的兑付周期一般为6个月。根据《关于严格执行企业会计准则切实做好企业2021年年报工作的通知》企业因销售商品、提供服务等取得的、不属于《中华人民共和国票据法》规范票据的“云信”、“融信”等数字化应收账款债权凭证,不应当在“应收票据”项目中列示。企业管理“云信”、“融信”等的业务模式以收取合同现金流量为目标的,应当在“应收账款”项目中列示;既以收取合同现金流量为目标又以出售为目标的,应当在“应收款项融资”项目中列示。企业转让“云信”、“融信”等时,应当根据《企业会计准则第23号——金融资产转移》(财会〔2017〕8号)判断是否符合终止确认的条件并进行相应的会计处理。

发行人管理票据的目的是以收取合同现金流量以及出售(背书、贴现)为目标,因此应列入“应收账款融资”列报。

综上,发行人将迪链凭证列报为“应收款项融资”符合《企业会计准则》的相关规定。

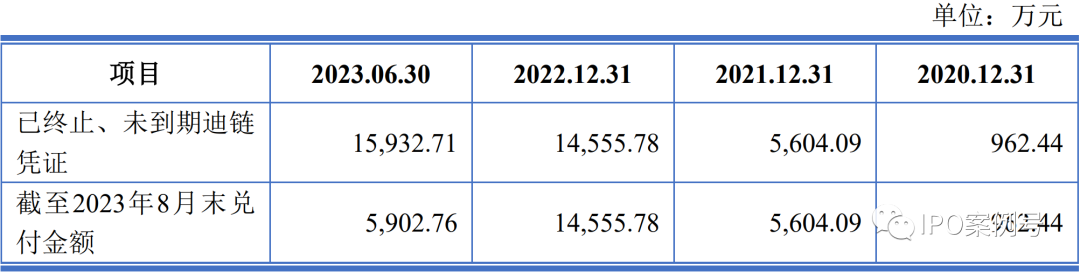

5、报告期各期末发行人已终止、未到期的迪链凭证余额

报告期各期末,发行人已终止、未到期的迪链凭证情况如下:

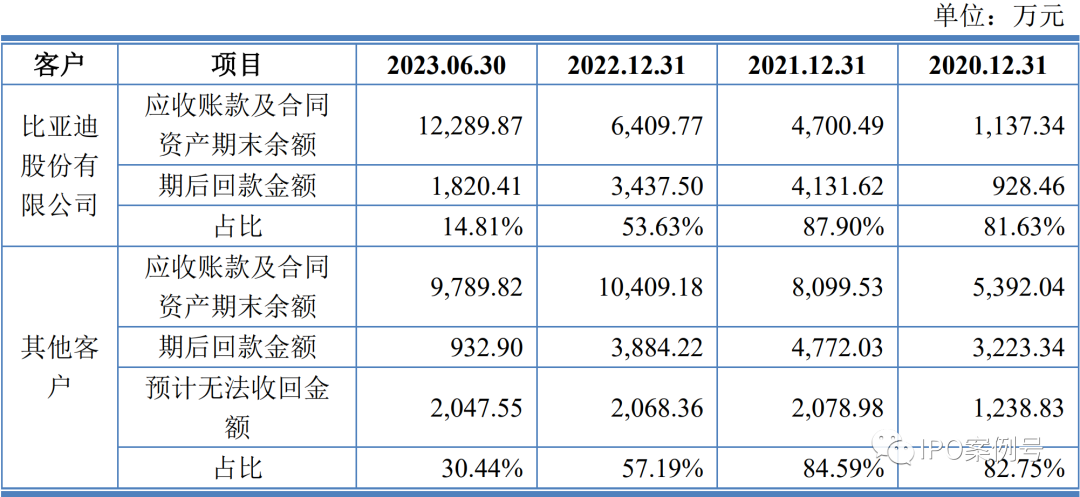

(二)比亚迪对发行人的回款是否和其他客户存在差异

报告期各期末,比亚迪对发行人应收账款及合同资产期后回款情况如下:

由上表可知,发行人对比亚迪的应收账款及合同资产期后回款情况与其他客户不存在重大差异。

来源:IPO案例号