发布时间:2023-07-11

前言

2023年7月11日,央行公布2023年上半年社融与信贷数据,其中6月社融增量4.22万亿元,人民币贷款增加3.05万亿元,环比5月显著改善,也好于历史同期水平,6月社融与信贷数据似乎并不差。

一、6月社融增长情况

2023年上半年社会融资规模增量累计为21.55万亿元,比上年同期多4754亿元。单看6月份,社会融资规模增量为4.22万亿元,比上月多2.67万亿元,比上年同期少9859亿元。

对6月社融增量进行细分,对实体经济发放的人民币贷款增加3.24亿元(与下文中的贷款口径不同),政府债券净融资0.54万亿元,企业债券融资净0.24万亿元,未贴现的银行承兑汇票减少692亿元。社融增量依然主要来自于贷款和政府债券净融资。

二、6月贷款增长情况

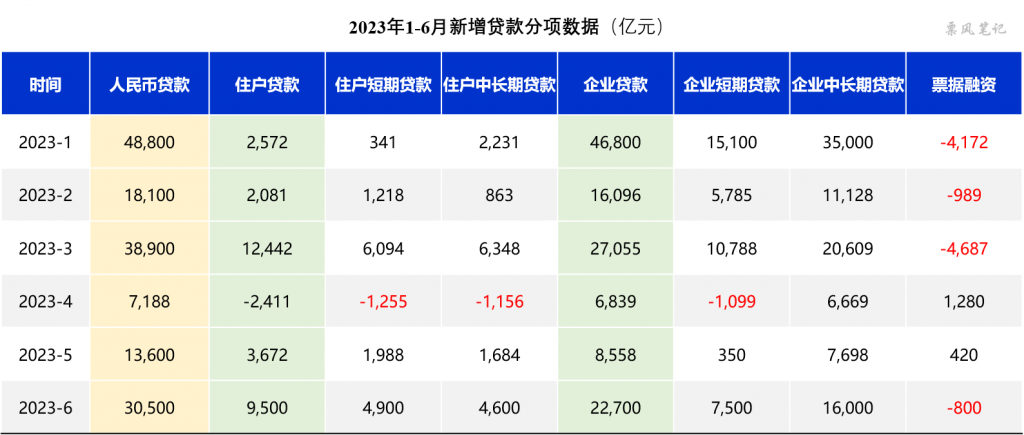

2023年6月份人民币贷款增加3.05万亿元,同比多增2296亿元。分部门看,住户贷款增加9500亿元,其中,短期贷款增加4900亿元,中长期贷款增加4600亿元;企(事)业单位贷款增加2.27万亿元,其中,短期贷款增加7500亿元,中长期贷款增加1.60万亿元,票据融资减少800亿元。2023年1-6月新增贷款分项数据如下:

6月作为传统信贷大月,无论是从绝对规模上,还是结构上,信贷数据较4、5月份明显改善,总体来看不差,确实有点超预期。

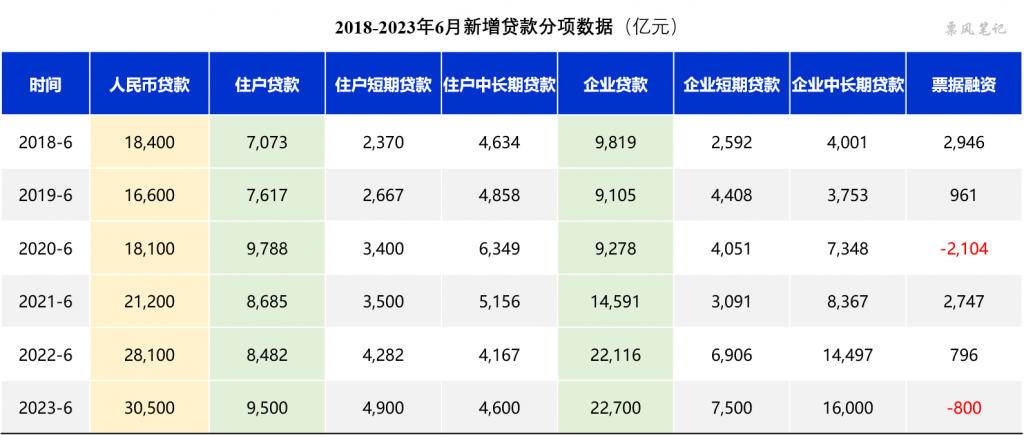

我们再来看历年6月份的新增贷款分项数据:

可以看到,即使是放到历史中去看,2023年6月贷款新增数据在近几年中也处于最好的水平,即使住户中长期贷款也处于历史平均水平。6月社融与信贷数据也许是近期管理层能保持战略定力的依据之一。

三、票据利率走势与信贷数据背离?

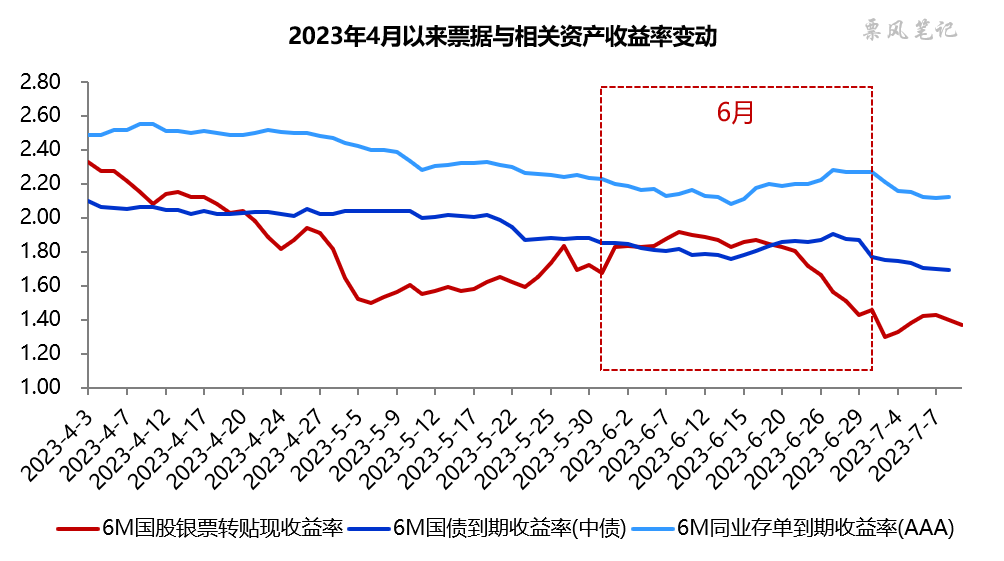

票据利率作为衡量信贷投放情况最灵敏的指标,从票据利率走势可以大致判断当月信贷投放情况。6月,票据利率先升后降,月末加速下行,6个月国股银票转贴现利率由月初的1.81%小幅上升至1.90%后开启下行,月末甚至下探1.30%,收盘于1.45%附近。

为什么信贷数据不差,票据利率月末却出现跳水下行?“信贷投放不足,银行以票据填充规模导致票据利率下行”这套逻辑怎么不灵了呢?

我此前说过7月前后会是票据市场比较特殊的一个阶段,票据供给短期内会成为影响票据利率的核心因素之一(详情参考《5月 | 票据承兑市场深度分析》),单独从票据利率走势来预测信贷投放情况可能会并不准确。

文章来源于公众号票风笔记,未经同意不得转载